Депозитный счет

Под депозитом понимается любой ценный актив, переданный на хранение в финансовое учреждение (банк или депозитарий). Если человек открывает счет и пополняет его каким-то ценным активом (деньги, драгоценные металлы), то в этом случае он получает прибыль от процентов или от курсовой разницы. А если арендует сейфовую ячейку в хранилище, то тут уже человек оплачивает банку или депозитарию арендную плату.

Банковские вклады и депозиты – отличия

Главное отличием между депозитом и вкладом в том, что на вкладе размещаются исключительно денежные средства, а депозит подразумевает хранение различных ценностей: деньги, ценные бумаги, драгоценности, слитки и т.д. По сути, вклад является разновидностью депозита.

Вклад — это денежная сумма, которую клиент передает на хранение банку и получает от этого доход в виде начисленных процентов. Обязательными условиями существования вклада является срочность, возвратность и платность. Т.е. средства размещаются на определенный срок, возвращаются по его истечению клиенту и за их использование банк выплачивает проценты.

Какие бывают депозиты

Вклад до востребования – это вклад без ограничений по срокам хранения и выдается клиенту по первому требованию. Он не предназначен для получения дохода. Обычно его открывают для сохранности денежный средств, а также для совершения каких-либо безналичных операций или зачислений.

Срочный вклад – это вклад, который открывается на определенный срок и под процент, которые устанавливаются условиями вклада и прописываются в договоре. Открывается срочный вклад с целью сохранения сбережений и получения дохода в виде процентов.

Накопительный или сберегательный депозит – это разновидность депозитного счета, которым можно пользоваться без ограничений и по своему усмотрению: его можно в любое время пополнять, с него можно снимать деньги, и одновременно получать дополнительный доход. Главным отличием накопительного счета от вклада является отсутствие определенного срока. Поэтому, на протяжении использования счета, банк имеет право менять условия хранения денег, в отличие от вклада, где условия зафиксированы договором и не подлежат изменению на протяжении всего срока.

Целевой депозит – это специальный вклад, который открывается на длительный срок с определенной целью. К таким вкладам относятся, например, детские вклады, которые открываются с целью накопить определенную сумму денег к совершеннолетию ребенка, после достижения которого ребенок сам уже сможет распоряжаться деньгами. Или, к примеру, пенсионные вклады, которые предназначены, для людей старшего поколения.

Мультивалютные депозиты – это вклад, который позволяет хранить сбережения одновременно в разных валютах в рамках одного договора, с возможностью их свободной конвертации. Доход по таким вкладам можно получать не только с процентов на остаток, но и на изменении курсов валют.

Как открыть

Для заключения договора обычно достаточно иметь при себе только паспорт. Иногда банки запрашивают дополнительные документы (например, СНИЛС), поэтому лучше уточнить этот момент у менеджера или на сайте финансовой организации.

При открытии вклада, предназначенного для отдельной категории клиентов, потребуется документ, подтверждающий принадлежность к данной группе: пенсионное свидетельство, военный билет и так далее.

Далее с необходимыми документами нужно прийти в офис банка, который его предлагает, обратиться к менеджеру и заключить договор вклада.

В большинстве банков действующим клиентам доступно дистанционное оформление с помощью приложения – это возможность заключить сделку онлайн, без визита в офис. Однако после этого стоит посетить банк, чтобы заверить договор и получить выписку по счету.

Как закрыть или снять с вклада

Для закрытия вклада и получения средств понадобится только паспорт.

Если вклад закрывается по окончанию срока размещения, то вкладчик просто забирает деньги через кассу, но нужно предварительно сделать заказ суммы.

Так же возможно расторжение договора вклада раньше срока. Но при досрочном расторжении банк имеет право не платить вкладчику проценты. Условия досрочного расторжения прописываются в договоре. Обычно расторжение происходит по ставке до востребования. Но есть вклады, по которым условиями предусмотрено полное или частичное сохранение процентной ставки. Все эти условия индивидуальны для каждого вклада.

Какой выбрать банк

При выборе банка, прежде всего проанализируйте следующую информацию о надежности банка:

– наличие лицензии и является ли банк участником системы страхования вкладов. И то, и другое можно сделать на сайте Центробанка, вбив наименование в строке поиска;

– ф инансовые показатели. Центральный Банк регулярно публикует информацию от всех кредитных организаций о полученной прибыли или убытках, структуре активов и пассивов, уровнях просрочки, величине собственного капитала и прочее;

– п осмотреть рейтинги и отзывы клиентов.

Страхование банковских депозитов

Все банки участвуют в Системе страхования вкладов. По условиям этой программы практически все вклады физических лиц застрахованы. При наступлении страхового случая вкладчик получает 100% от суммы застрахованного банковского вклада, но не более 1,4 млн. рублей в одном банке. Если у вкладчика несколько вкладов в разных банках, и они в пределах максимальной суммы возмещения, то по каждому вкладу клиент получит возмещение.

Как посчитать прибыль

Процентные ставки по вкладу указываются в договоре. Они бывают дух видов:

– простые – постоянные на весь срок депозита;

– сложные – начисленные проценты прибавляются к той сумме, которую внесли, и на них тоже начинает начисляться процент (капитализация).

Рассчитать доходность вклада можно вручную с помощью формул:

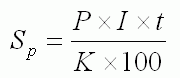

Как рассчитать сумму простых процентов по вкладу:

Sp – сумма процентов (доходов).

P – сумма привлеченных в депозит денежных средств;

I – годовая процентная ставка;

t – количество дней начисления процентов по привлеченному вкладу;

K – количество дней в календарном году (365 или 366).

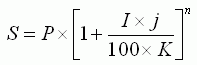

Как рассчитать сумму сложных процентов:

S – сумма вклада с процентами.

I – годовая процентная ставка;

j – количество календарных дней в периоде;

K – количество дней в календарном году (365 или 366);

P – первоначальная сумма привлеченных в депозит денежных средств;

n — количество периодов;

А для того, чтобы клиентам не приходилось самостоятельно производить расчеты, на сайтах банков уже есть встроенные калькуляторы сложных процентов, по которым можно посчитать доход по эффективной ставке.

Налог на депозит

С 1 января 2021 года для россиян вступил в силу новый закон о налогообложении процентов по банковским вкладам. Но в конце марта 2022 года г осударство временно отменило налог на для физических лиц, и граждане не должны будут уплачивать НДФЛ с процентных доходов по банковским вкладам, полученных в 2021–2022 годах. Таким образом, в 2022 и 2023 годах платить такой налог не нужно.

Так же изменилась схема расчета налогооблагаемой базы. Ставка будет одинаковая и для резидентов, и для нерезидентов — 13% . А необлагаемая налогом база будет рассчитываться таким образом: максимальная ключевая ставка ЦБ за год умножается на сумму 1 000 000 рублей. К примеру, в 2022 году максимальная ключевая ставка ЦБ была 20%. Получается, что облагаться налогом будет процентный доход со вкладов, превышающий 200 000 рублей (1 000 000 умножили на 20%).

Таким образом рассчитать налог на вклады можно по следующей формуле:

(Ваш доход по вкладу — Необлагаемая сумма) * 13%

Если у вас есть банковские вклады в иностранной валюте, то по ним тоже нужно будет платить налоги по новой схеме независимо от размера ставки. Доходы по ним будут пересчитываться в рубли по курсу Банка России, который действовал на дату выплаты процентов.

Платить налог по вкладам нужно самостоятельно. Но подавать декларацию не придется. Банки сами направят информацию о ваших вкладах и доходах в Федеральную налоговую службу. Они должны отчитаться до 1 февраля следующего года.

Если ваши доходы превысят необлагаемую базу, ФНС пришлет вам уведомление. Налоги за предыдущий год нужно будет заплатить до 1 декабря следующего. Например, за 2023 год — до 1 декабря 2024-го.

Прибыль банка: на чем зарабатывает деньги

Банки — крупные организации, приносящие своим владельцам огромную прибыль. И не важно, полностью это коммерческая структура или с участием государства. Если рассматривать, как зарабатывают банки, то все предлагаемые им услуги несут прибыль.

13.07.20 27284 0 Поделиться

Автор Бробанк.ру Ирина Русанова

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru Открыть профиль

За счет чего формируется прибыль банка, показатели чистой прибыли ведущих банков РФ. Доход от кредитов, депозитов, карт, от работы с представителями бизнеса. Как заработать деньги в банке физлицу, какие продукты для этого подходят. Актуальная информация на Бробанк.ру.

Прибыль российских банков

То, сколько зарабатывают банкиры в России, не является секретом. Эта информация всегда находится в свободном доступе. Банковские организации обязаны вести отчетность перед ЦБ РФ и публиковать финансовые сведения о себе в открытых источниках.

Для наглядности рассмотрим статистику прибыли банков, которые по этому показателю входят в ТОП-10. Прибыль этих компаний только за декабрь 2019 года составила:

- Сбербанк — 814 млн. рублей;

- ВТБ — почти 170 млн.;

- Альфа-Банк — 59 млн.;

- Газпромбанк — 56 млн.;

- Открытие — 46 млн.;

- МКБ — 44 млн.;

- Райффайзенбанк — 36 млн.;

- Совкомбанк — 34 млн.;

- Тинькофф — 26 млн.;

- Траст — 21 млн.

Это именно чистая прибыль финансовой компании и всего за 1 месяц работы. То есть уже можно понять, что за год заработок получается очень и очень существенным. Рассматривая, сколько получает банкир в месяц в России, нужно понимать, что это доход не одного человека. У банка есть собственники — акционеры, между ними в соответствующих пропорциях и делится прибыль.

Первую строчку со значительным отрывом занимает Сбербанк. Что не удивительно. Именно его выбирает для обслуживания большая часть граждан и представителей бизнеса.

Как банки зарабатывают деньги на вкладах

Все банки стремятся привлечь как можно больше вкладчиков, потому что именно деньги клиентов, размещенные на депозитных счетах, формируют важную часть дохода организации. Для начала вкладчика привлекают рекламой, потом делают все возможное, чтобы он держал здесь деньги как можно больше: убирают доход при досрочном закрытии, предлагают пролонгацию и пр.

- прокручивают их внутри себя. То есть выдают эти средства уже другим клиентам, но в виде кредитов. Например, если тот же Сбербанк принимает вклады под 5% годовых, то кредиты он выдает в среднем под 16%. В итоге получает 11% чистого заработка;

- вкладывают в другие активы. Налажены серьезные схемы, банки выбирают сторонние качественные активы, в том числе международные, и вкладывают в них имеющийся на руках капитал.

Порой деньги одного вкладчика за срок размещения прокручиваются несколько раз, принося банкиру существенный доход. И закон не запрещает ему распоряжаться этими средствами по своему усмотрению.

Как банки получают прибыль на кредитах

Вторая важная составляющая дохода — выдача кредитов. Как населению, так и представителям бизнеса. Причем бизнес даже более интересен кредиторам, так как там фигурируют гораздо более весомые суммы, а сделки часто обеспечены залогом ликвидного имущества. Но проценты по кредитам для физических лиц выше, поэтому их массовая выдача тоже несет высокий доход.

Некоторые банки даже специализируются практически только на работе с физическими лицами по части привлечения вкладов и выдачи кредитов на упрощенных условиях. Такая стратегия несет хорошую выручку, что проверено тем же банком Тинькофф, да и Альфа-Банк довольно активен в части работы с населением и выдачи им кредитов.

- процентная ставка. Чем больше риски по кредиту, чем он проще для заемщика по части получения, тем выше ставка. Стандартные кредиты наличными со справками выдаются в среднем под 18% годовых. Деньги на выдачу банки берут у своих вкладчиков (которые стоят ему 5-6%) или у ЦБ РФ по ключевой ставке, на текущий момент на составляет 6,25%. Доход банка равен разнице между процентами привлечения и выдачи;

- дополнительные услуги, сопровождающие оформление кредита. Конечно, речь в первую очередь о страховке. Страховые компании платят большие деньги своим банкам-партнерам по этому направлению, так как по факту не более 1% застрахованных в итоге обращаются за полагающимися выплатами.

А если речь о кредитной карте, то эти источники доходов банка несут еще большую прибыль. Люди тратятся не только на оплату процентной ставки, но и платят за обслуживание каждый год или ежемесячно, многие пользуются платным СМС-информированием. Плюс поступает прибыль от магазинов, которые принимают оплату с карт. Это довольно выгодный для банкиров инструмент, поэтому часто они буквально впихивают его людям, которые получают наличные кредиты. Обрисовывают это как бесплатную дополнительную услугу или бонус.

Дебетовые карты — источники банковской прибыли

Банки также активно выдают людям дебетовые карты. И если рассматривать, из чего складывается доход банка, то это также важное направление. Поэтому многие стремятся сделать как можно больше клиентов зарплатными или пенсионными, чтобы они на постоянной основе пользовались платежными средствами.

В основном прибыль складывается за счет процентов, которые получает банк за то, что его клиент просто расплачивается карточкой в магазине. Это может быть 1-2% от суммы. Поэтому даже если карточка не сопровождается платой за обслуживание, банк все равно получает прибыль, причем пассивную. Если клиент совершает платежи, то он платит комиссию, что также формирует доход банкира.

Это основные методы получения прибыли, но не единственные. Если рассматривать, как коммерческие банки создают деньги, то они делают это абсолютно на всем. Они берут комиссию за прием коммунальных платежей, за обмен валюты, за совершение переводов. Кажется, что это совсем немного, но суммарно получается приличный доход. А есть еще юридические лица, которые также формируют отличный регулярный доходный капитал. Все, чем занимаются банки, несет им доходность.

Как заработать на банках

Как банк зарабатывает деньги — это понятно, но как можно заработать на банках простому человеку? Банки предлагают для этого различные формы инвестирования. Это не только вклады в нашем привычном понимании, но и другие виды вложений.

- открыть вклад, разместить свой капитал и получать за это проценты;

- открыть накопительный счет. Им можно свободно распоряжаться. Ставки ниже, чем по вкладам;

- обезличенные металлические счета. Клиент вкладывает капитал в металлы и получает прибыль за счет роста их стоимости;

- специальные инвестиционные программы, банк помогает управлять инвестициями, вкладывать деньги в ценные бумаги.

Если рассматривать, сколько можно заработать на процентах в банке, то фактически прибыль невысокая. Более менее приличный заработок складывается у граждан, которые могут инвестировать крупный капитал. Если же он небольшой, то речь больше идет о сохранении средств от инфляции, а не о доходности. Ну а банки крутят деньги и получают гораздо больше.

Источник https://www.banki.ru/wikibank/depozitnyiy_schet/

Источник https://brobank.ru/pribyl-banka/

Источник